Lundi dernier, le ministère de l’Économie et la Banque de France, via le Haut Conseil de stabilité financière, ont révisé certaines règles régissant le crédit immobilier dans l’espoir de stimuler le marché. Les amendements comprennent une extension de la durée des emprunts pouvant aller jusqu’à 27 ans et des modifications apportées aux prêts relais. Nous allons plonger dans l’impact et les critiques de ces nouvelles conditions, tout en abordant des questions telles que les dérogations et les refus de prêts. Enfin, nous évaluerons dans quelle mesure ces changements peuvent révolutionner le marché du prêt immobilier.

Le ministère de l’Économie et la Banque de France ont décidé, lundi, d’ajuster certaines règles encadrant le crédit immobilier.Regroupés au sein du Haut Conseil de stabilité financière, les deux organismes espèrent ainsi relancer le marché.Parmi les nouveautés : un prolongement de la durée d’emprunt qui pourra aller jusqu’à 27 ans, contre 25 actuellement.

Le ministère de l’Économie et la Banque de France cherchent ardemment à stimuler le secteur de l’immobilier stagnant et à faciliter l’accès à l’endettement pour un public plus large. L’autorisation d’emprunter sur une durée allongée à 27 ans devrait attirer plus d’emprunteurs, notamment les ménages à faibles revenus ou encore ceux qui ont des projets de rénovation. Cette initiative n’est cependant pas exempte de critiques, notamment en ce qui concerne l’endettement potentiellement accru qu’elle peut entraîner. Néanmoins, les autorités semblent convaincues que le bénéfice global pour le marché de l’immobilier l’emporte sur les risques potentiels.

Emprunt sur 27 ans et prêts relais

L’allongement de la durée d’emprunt à 27 ans a une double fonction. Tout d’abord, cela devrait favoriser une plus grande inclusivité, permettant à des personnes à faible revenu d’accéder plus facilement à un crédit immobilier. Ensuite, cela devrait dynamiser le secteur immobilier en attirant plus d’acheteurs potentiels. De plus, les nouvelles conditions prévoient des changements pour les prêts relais, permettant aux emprunteurs de financer l’achat d’un nouveau bien immobilier avant d’avoir vendu leur bien actuel. Ces prêts sont assujettis à des intérêts spécifiques, ce qui transparait souvent comme un frein pour les potentiels emprunteurs.

Critiques et attentes

Bien que les nouvelles conditions aient été généralement bien accueillies, elles ont également suscité leur lot de critiques. Beaucoup s’interrogent sur le risque d’endettement accru des ménages, d’autant plus que la période d’amortissement est étendue. Par ailleurs, l’efficacité de cette mesure pour relancer l’immobilier est questionnée. Certains avancent que cela pourrait plutôt conduire à une hausse des prix de l’immobilier étant donné que la capacité d’emprunt des ménages serait potentiellement augmentée.

1. Des prêts plus longs en cas de gros travaux

Parmi les nouvelles dispositions, figure la possibilité d’emprunter sur une durée plus longue notamment pour les ménages qui ont des projets de rénovation ou de travaux importants. Cela vise à encourager la rénovation et la transformation de biens existants, en harmonie avec les ambitions écologiques du pays. Cependant, cette mesure a également suscité des doutes. Certains acteurs du marché immobilier mettent en avant le fait que des durées d’emprunt plus longues signifient aussi plus d’intérêts payés sur la durée du prêt.

2. Les intérêts des prêts relais plus pris en compte

Il a également été décidé que les intérêts des prêts relais

FAQ

Quelle est la banque qui prête le plus facilement ?

Il n’existe pas une banque spécifique qui prête le plus facilement car cela dépend de nombreux facteurs tels que votre profil financier, votre historique de crédit et votre revenu. Chaque banque a ses propres critères d’évaluation. Il est conseillé de comparer les offres de plusieurs banques pour trouver la plus avantageuse.

Quelles sont les conditions pour obtenir un crédit immobilier ?

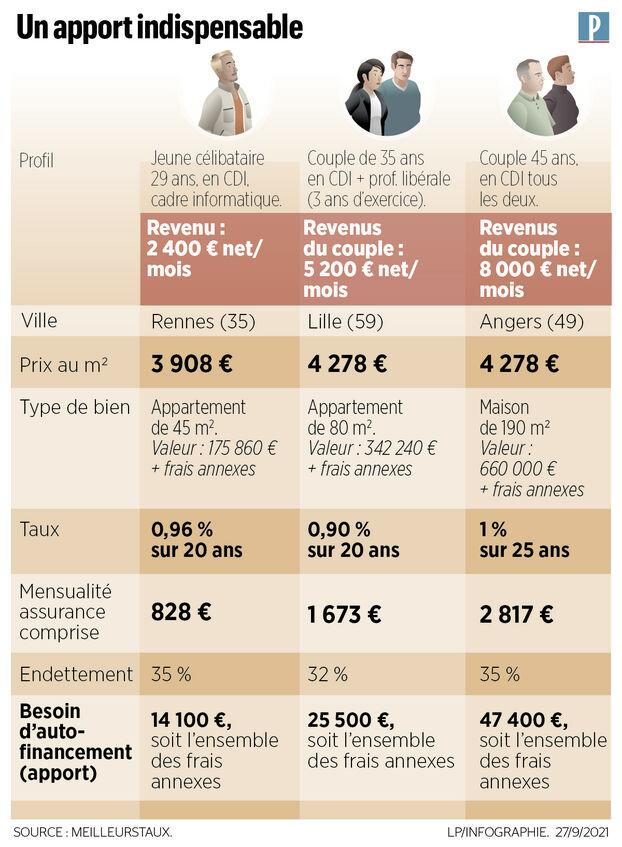

Pour obtenir un crédit immobilier, vous devez avoir une situation financière stable avec des revenus réguliers. Votre niveau d’endettement ne doit pas dépasser 33% de vos revenus. Il est aussi important d’avoir une bonne cote de crédit et un apport personnel est généralement demandé par l’organisme prêteur.

Quel est l’âge limite pour obtenir un prêt immobilier ?

Il n’y a pas d’âge limite strict pour obtenir un prêt immobilier car cela dépend des politiques de chaque banque. Cependant, la plupart des banques n’accordent pas de prêts immobiliers si l’âge de remboursement complet dépasse 75-85 ans. Il est conseillé de vérifier avec l’institution financière spécifique pour connaître ses critères.

Quelles sont les banques qui pretent sans apport ?

Il n’y a pas de liste spécifique de banques qui prêtent sans apport car cela peut varier en fonction de nombreux facteurs tels que la situation financière du demandeur, le montant du prêt, etc. Néanmoins, certaines banques comme Boursorama ou ING peuvent proposer des prêts immobiliers sans apport sous certaines conditions. Il est recommandé de consulter directement avec la banque pour plus de détails.